Retrouver une assurance auto suite à une résiliation pour non paiement

- Comparez gratuitement le panel le plus large du marché en 3 minutes

- 357€ d'économie moyenne sur votre assurance auto*

Plus de 8 millions d'offres proposées chaque année

Sur la route, votre assurance auto garantit la couverture de votre véhicule et de vos déplacements. Cependant, si vous ne payez pas vos cotisations à temps, l'assureur peut résilier votre contrat, vous laissant sans couverture.

Cette résiliation pour non-paiement peut compliquer la recherche d'un nouvel assureur et avoir des conséquences en cas d'accident. Heureusement, des solutions existent pour redresser la situation, bien que l'obligation d'être assuré reste intacte. Examinons de plus près ce qu'implique cette résiliation et comment elle se déroule.

Qu'est-ce qu'une résiliation pour non-paiement ?

Une assurance auto repose sur le paiement régulier des cotisations. Mais que signifie réellement une résiliation pour non-paiement et comment fonctionne t-elle ?

L'assuré n'est pas le seul à pouvoir résilier son contrat d'assurance auto. Si vous oubliez de payer votre cotisation ou si vous êtes dans l'incapacité de le faire, votre assureur peut résilier votre contrat, vous laissant sans couverture. Dans ce cas, il ne se contente pas de suspendre les garanties : il met véritablement fin à l'accord contractuel. Cela signifie qu'à partir du moment où la résiliation est prononcée, vous ne serez plus couvert pour d'éventuels sinistres. Le contrat est définitivement rompu.

L'assureur doit respecter une procédure stricte avant de prononcer cette résiliation. Cela ne se fait pas du jour au lendemain et implique des étapes légales pour protéger l'assuré, mais aussi pour garantir que l'assureur pourra récupérer l'argent dû.

Grâce à Assurland.com, comparez gratuitement vos assurances personnelles en quelques minutes pour être protégé au meilleur prix !

Pourquoi votre assurance auto a-t-elle été résiliée pour non-paiement ?

Une résiliation pour non-paiement peut survenir même si vous ne l'aviez pas anticipée. Ce défaut de paiement n'est pas toujours volontaire et peut résulter de divers facteurs. Si votre assureur vous notifie une résiliation pour impayé, il est important de comprendre ce qui a pu déclencher cette situation. Voici les principales raisons pour lesquelles cela peut arriver.

Règlement par prélèvement

Si vous avez choisi de payer votre cotisation d'assurance auto par prélèvement automatique, des incidents bancaires peuvent en être la cause. Un dépassement de votre découvert autorisé ou une insuffisance de fonds sur votre compte sont des situations fréquentes qui peuvent empêcher le paiement automatique de votre prime. Si la somme due n'est pas prélevée à temps, cela peut entraîner un impayé et, à terme, la résiliation de votre contrat.

Assurez-vous toujours que votre compte dispose des fonds nécessaires pour éviter ce type de problème. Un suivi régulier de vos comptes bancaires et un alignement précis avec votre échéancier d'assurance sont cruciaux pour éviter toute interruption de votre couverture.

Changement de compte bancaire ou de banque

Un changement de compte bancaire ou de banque peut également être à l'origine d'une résiliation pour non-paiement. Si vous ne mettez pas à jour votreRIB auprès de votre assureur, il est possible que le prélèvement automatique échoue. Sans notification de votre part, l'assureur ne peut pas procéder à l'encaissement de la prime, ce qui peut conduire à un impayé.

Il est donc essentiel de signaler tout changement de coordonnées bancaires à votre assureur immédiatement, afin de garantir la continuité de votre couverture. Ce geste simple permet d'éviter des complications potentielles liées à la suspension de garanties.

Retard ou non-paiement

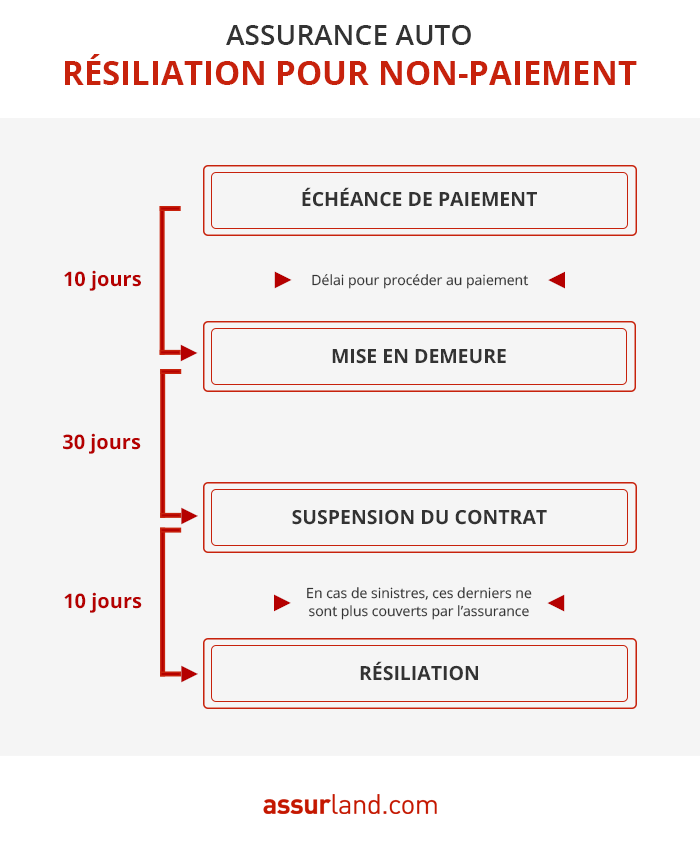

Dans le cadre d'un contrat d'assurance auto, la prime d'assurance doit être réglée dans les délais. Selon le Code des assurances, vous êtes tenu de régler votre cotisation dans les 10 jours suivant la date d'échéance de la prime, sans quoi vous êtes considéré en retard de paiement (article L113-3).

Au-delà de ce délai, l'assureur est en droit d'envoyer une mise en demeure sous forme de courrier recommandé. Cette mise en demeure vous donne un délai supplémentaire de 30 jours pour régler la situation. Si vous ne réglez pas votre cotisation dans ce délai, votre contrat d'assurance peut être suspendu, voire résilié, vous laissant sans couverture.

Quelles sont les étapes de la procédure de résiliation par l'assureur ?

La procédure de résiliation pour non-paiement d'une assurance auto n'est pas instantanée et suit une série d'étapes bien définies.

- premier rappel : si vous ne payez pas votre prime, l'assureur vous enverra un premier rappel pour vous avertir de l'impayé. Ce n'est qu'un avertissement, mais il marque le début de la procédure ;

- mise en demeure : si le paiement n'est toujours pas effectué après le premier rappel, l'assureur vous enverra une mise en demeure. Cette lettre recommandée est plus sérieuse : elle vous donne un dernier délai pour régler la situation, généralement de 30 jours ;

- résiliation effective : si vous ne réagissez pas à la mise en demeure, l'assureur peut alors résilier le contrat. La résiliation est effective à partir de la date précisée dans la lettre de résiliation.

Durant toute cette procédure, l'assureur continue de vous faire courir un risque important : en cas de sinistre pendant ce délai, vous risquez de ne pas être couvert, ce qui peut avoir des conséquences dramatiques.

Que faire en cas de mise en demeure ?

Lorsque votre assureur vous adresse une mise en demeure pour non-paiement, vous disposez d'un délai précis pour régulariser la situation. Deux scénarios sont alors possibles :

- vous réglez la somme due dans les 30 jours suivant l'envoi de la mise en demeure : votre contrat reste valide et votre couverture est maintenue.

- vous dépassez ce délai de 30 jours mais payez dans les 10 jours suivants (soit 40 jours après l'envoi du courrier) : votre contrat sera réactivé le lendemain de la réception du paiement par l'assureur, à midi. Attention, le délai commence dès l'envoi du courrier recommandé, et non à sa réception.

Si aucun paiement n'est effectué après ces délais, l'assureur peut suspendre temporairement votre contrat, avant de le résilier définitivement 10 jours plus tard. Une fois le contrat résilié, vous n'êtes plus assuré et rouler avec votre véhicule devientillégal.

Bon à savoir : à l'échéance de votre contrat, passer à une cotisation annuelle (à la place des primes mensuelles) peut être la garantie de ne plus vous retrouvez en défaut de paiement, et de bénéficier d'une réduction de la part de l'assureur.

Résiliation pour non-paiement de la prime : quelles conséquences pour votre assurance auto ?

Ne pas payer sa prime d'assurance auto peut entraîner de lourdes conséquences. Au-delà de la simple rupture du contrat, cela impacte directement votre capacité à retrouver une couverture et peut vous exposer à des sanctions sévères en cas de sinistre ou de contrôle routier. Pour rappel, conduire sans assurance après une résiliation est illégal et peut entraîner une amende pouvant aller jusqu'à 3 750 €, la suspension du permis pour trois ans et la confiscation du véhicule.

La suspension de garanties et d'intérêts légaux

Dès l'envoi de la mise en demeure par l'assureur, un délai de 30 jours vous est accordé pour régulariser votre situation. Passé ce délai, si aucun paiement n'est effectué, les garanties de votre contrat sont suspendues. Cela signifie que :

- en cas d'accident, aucune prise en charge ne sera effectuée par l'assureur, que vous soyez responsable ou non ;

- vous restez néanmoins redevable de votre prime d'assurance, même si vous ne bénéficiez plus de la couverture ;

- un retard prolongé aboutit à une résiliation définitive de votre contrat, vous plaçant en situation de défaut d'assurance, ce qui est illégal.

En plus de perdre vos garanties, vous pourriez également devoir payer des intérêts légaux sur les sommes impayées, selon les conditions générales de votre contrat.

Une inscription au fichier AGIRA : ce que ça change

Après une résiliation pour non-paiement, l'assureur transmet les informations de l'assuré à l'Association pour la Gestion des Informations sur le Risque en Assurance (fichier AGIRA). Ce fichier national recense les conducteurs ayant été résiliés pour divers motifs, notamment pour impayés.

Tous les assureurs consultent cette base avant d'accepter un nouveau client. Une inscription sur AGIRA complique donc la souscription d'un nouveau contrat, car elle est perçue comme un signal négatif par les compagnies d'assurance. Cette information reste accessible pendant deux ans, limitant fortement les options de l'assuré pour retrouver une couverture classique.

Une assurance auto plus chère et plus difficile à obtenir

Être fiché pour non-paiement vous classe dans la catégorie des “mauvais payeurs”, un profil jugé à risque par les assureurs. Nombreux sont ceux qui refusent d'accorder une nouvelle couverture, ou s'ils acceptent, leurs conditions sont généralement plus strictes.

Comment trouver une assurance auto après une résiliation pour non-paiement ?

Les assureurs spécialisés : une solution adaptée ?

Après une résiliation pour impayé, les assureurs traditionnels se montrent souvent réticents à proposer un nouveau contrat. Cependant, certaines compagnies se sont spécialisées dans l'assurance auto pour conducteurs résiliés, y compris pour non-paiement. Vous risquez toutefois de payer plus cher ce contrat d'« assurance auto pour mauvais payeur », car l'assureur considère qu'il prend le risque de ne pas être payé à temps.

Pour choisir une assurance spécialisée pour résiliés, vérifiez la conformité de l'assureur avec la loi Hamon, qui facilite le changement d'assurance. Consultez les avis clients et comparez les garanties proposées, en particulier la responsabilité civile, obligatoire dans la plupart des cas. Les tarifs pouvant varier de 20 à 50 % selon votre profil, l'utilisation d'un comparateur en ligne vous aidera à trouver l'offre la plus avantageuse. Enfin, vérifiez que l'assureur propose des solutions adaptées aux conducteurs ayant des antécédents de résiliation.

Comparer les offres pour payer moins cher

Même après une résiliation pour non-paiement, il reste possible de faire jouer la concurrence pour limiter l'impact financier d'un nouveau contrat. Comparer les offres permet d'identifier les compagnies qui proposent les tarifs les plus abordables pour les conducteurs résiliés. Certains assureurs acceptent un paiement en une seule fois pour minimiser le risque d'impayé, tandis que d'autres offrent des options permettant d'étaler les paiements sous certaines conditions.

D'autres critères doivent aussi être examinés : les garanties proposées, le niveau de franchise ou encore les exclusions de contrat. Opter pour une couverture au tiers peut être une alternative pour réduire le coût de la nouvelle assurance.

Que faire si aucun assureur n'accepte votre dossier ?

Enfin, si les tentatives de trouver un contrat échouent encore, il est possible de se tourner vers le Bureau Central de Tarification (BCT). Cet organisme indépendant vis-à-vis des compagnies d'assurance a été créé par l'État et permet aux conducteurs refusés par les assureurs de bénéficier au moins d'une assurance responsabilité civile, le minimum légal obligatoire.

Comment éviter une résiliation pour non-paiement

Pour garantir le règlement des cotisations en temps et en heure, certaines solutions existent :

- optez pour le paiement annuel plutôt que mensuel. Régler l'intégralité de la prime en une seule fois permet d'éviter les oublis et les problèmes de prélèvement. De plus, certains assureurs offrent une remise sur le prix total pour ce mode de paiement ;

- activez une alerte bancaire avant l'échéance pour être prévenu en cas de solde insuffisant ;

- vérifiez régulièrement vos relevés bancaires pour détecter toute anomalie dans le paiement ;

- mettez en place un virement automatique si votre assureur le permet, afin de garantir un règlement sans risque d'erreur liée au prélèvement ;

- prévenez votre assureur en cas de difficultés financières passagères. Certains peuvent proposer un ajustement temporaire du mode de paiement ou un report sous certaines conditions.

Enfin, si vous êtes confronté à des difficultés financières persistantes, il peut être pertinent de comparer les offres d'assurance auto et de rechercher un contrat plus adapté à votre budget, avec des mensualités moins élevées.

Foire aux questions

Comment puis-je sortir du fichier AGIRA ?

Il n'est pas possible de demander directement la suppression de son inscription. Cependant, à l'issue d'un délai de 2 ans, l'assureur ayant signalé la résiliation est tenu de retirer automatiquement votre nom du fichier.

Une résiliation pour non-paiement affecte-t-elle mon bonus-malus ?

Non, une résiliation pour non-paiement n'a pas d'impact direct sur votre coefficient de bonus-malus. Cependant, les assureurs peuvent considérer ce type de résiliation comme un facteur de risque, ce qui peut influencer le montant de vos futures primes.

Puis-je contester une résiliation pour non-paiement que je juge injustifiée ?

Oui, si vous estimez que la résiliation est infondée, vous pouvez adresser une réclamation écrite à votre assureur. En cas de désaccord persistant, il est possible de saisir le médiateur de l'assurance pour tenter de résoudre le litige à l'amiable.

Un impayé sur une assurance auto peut-il impacter mon dossier bancaire ?

Oui, si l'assureur engage une procédure de recouvrement et que l'assuré ne régularise pas sa dette, cela peut aboutir à une inscription au fichier des incidents de paiement de la Banque de France (FICP). Cette inscription peut compliquer l'accès à d'autres crédits ou services financiers.

Puis-je obtenir un tarif avantageux après avoir été considéré comme "mauvais payeur" ?

Il est possible d'obtenir un tarif avantageux après avoir été considéré comme "mauvais payeur", mais cela nécessite du temps et des efforts. En France, certaines compagnies d'assurance spécialisées acceptent les profils à risque, souvent à des tarifs initiaux plus élevés. Pour améliorer votre situation, il est essentiel de respecter vos échéances de paiement et de maintenir un bon comportement sur la route. Avec le temps, ces efforts peuvent vous permettre de négocier des conditions plus favorables. De plus, la loi Hamon permet de changer d'assureur après un an de contrat, ce qui peut être une opportunité pour trouver une offre plus compétitive.

Quelles informations figurent sur le relevé d'information en cas de non-paiement ?

Le relevé d'information inclut l'historique du conducteur, précisant les sinistres déclarés et réglés. En cas de non-paiement, il mentionne les incidents tels que retards, défauts de paiement, mises en demeure et résiliations. Ces informations sont cruciales pour évaluer le risque assuré et peuvent influencer la souscription future à une assurance.

Dernière mise à jour : le 27/02/2025

- Questions des jeunes conducteurs sur l'assurance auto

- Assurance auto étudiant : comment choisir ?

- Assurance conduite accompagnée : comment choisir ?

- Assurance temporaire jeune conducteur : comment ca marche ?

- Le fonctionnement du bonus-malus d'un second conducteur

- Prime Malus Écologique en Baisse 2024

- Bareme WLTP 2024 : Détails & Impacts

- Éviter le malus écologique en 2024

- Assurance pour malussé : trouvez une offre rapidement !

- Trouvez votre Assurance Auto pour Conducteurs Résiliés

- Assurance jeune conducteur ▷ Devis Assurland

- Bonus en assurance auto : calcul, évolution et avantages

- Conducteur Secondaire : Assurance 2024

- Malus au poids 2025 : ce qu'il faut savoir

- Autocollant A pour jeunes conducteurs 2024

- Malus écologique 2025 : barème, calcul et exemptions

- Délai sans assurance voiture : impacts sur le bonus 2024

- Obtenir votre vignette Crit'Air : formulaire 2025

- Vignette Crit'Air : catégories, obtention et restriction

- Location voiture : jeunes conducteurs 2024

- Éco-conduite 2024 : Principes et avantages

- Assurance auto senior plus de 80 ans

- L'assurance auto pour les personnes en situation de handicap

Les dernières actualités de l'assurance auto

Malus écologique 2024 : le barème se durcit drastiquement

Malus écologique 2024 : le barème se durcit drastiquement

L'horizon de l'industrie automobile s'obscurcit avec l'arrivée de l'année 2024 et son cortège de changements fiscaux drastiques. Au cœur de la tourmente, le barème du malus écologique, pivot dans la lutte contre les émissions de CO2 et la promotion des véhicules respectueux de l'environnement. Toutefois, les nouvelles directives gouvernementales suscitent l'inquiétude et génèrent une vague de critiques. Cette année, le barème se montre d'une rigueur sans précédent.

Lire la suite Assurance auto : la vignette verte sera supprimée à partir du 1er avril 2024

Assurance auto : la vignette verte sera supprimée à partir du 1er avril 2024

Gérald Darmanin a annoncé lundi 17 juillet la suppression de la vignette verte apposée sur le pare-brise des voitures. Cette mesure, qui se faisait attendre des assureurs, prendra effet à partir du 1er avril 2024.

Lire la suite Renault, Toyota : Les champions des rapports d'historique

Renault, Toyota : Les champions des rapports d'historique

Acheter une voiture d'occasion implique souvent le risque d'acquérir un véhicule présentant des défauts cachés ou un compteur kilométrique trafiqué. Selon une étude récente menée par carVertical, spécialiste de l'historique automobile, certaines marques se distinguent clairement par la fiabilité de leur historique, tandis que d'autres exigent une vigilance accrue.

Lire la suite