Assurance RC Pro : Obtenez votre devis professionnel facilement

- Un service 100% gratuit et sans engagement

- Votre RC Pro à partir de 15,88€ / mois

d'assurance professionnelle

Si vous êtes chef d'une entreprise, vous pouvez vouloir couvrir votre activité avec une assurance professionnelle. Pour cela, il existe entre autres l'assurance responsabilité civile professionnelle, aussi appelée RC Pro. Mais que couvre-t-elle vraiment ? Pour qui est-elle obligatoire ? Combien coûte-t-elle ? Assurland.com vous aide à y voir plus clair.

RC Pro, une assurance primordiale

L'assurance RC Pro, c'est quoi ?

L'assurance responsabilité civile professionnelle (RC Pro) a pour but de vous protéger contre les conséquences des erreurs, des fautes ou des négligences que vous pourriez commettre dans le cadre de votre activité.

L'assurance RC Pro, pour qui ?

La responsabilité civile professionnelle est obligatoire en France pour les professions réglementées qui sont encadrées par des dispositions législatives et des règlements spécifiques. Ces professions sont, entre autres :

- les professionnels de santé (médecins, sages-femmes, ect.),

- les métiers de conseil (avocats, conseillers en gestion en patrimoine, ect.),

- les professionnels du bâtiment,

- les métiers de services financiers (experts-comptables, courtiers en assurance, ect.)

- les professionnels du bien-être,

- les développeurs informatiques,

- les professionnels de l'immobilier (agents commerciaux, agents immobilier, ect.),

- les métiers du service à la personne.

Si la souscription d'une assurance responsabilité civile n'est obligatoire que pour ces activités, elle constitue une sécurité supplémentaire pour n'importe quelle entreprise.

Comparez gratuitement vos assurances professionnelles en moins de 2 minutes pour protéger votre activité au meilleur prix !

Comment fonctionne une RC Pro ?

Si vous cherchez à couvrir les différents risques liés à votre activité, souscrire une assurance responsabilité civile professionnelle est une excellente option. La RC Pro offre une prise en charge sur :

- les risques matériels,

- les risques immatériels,

- les risques corporels :

La souscription d'une assurance responsabilité civile professionnelle vous permet de bénéficier d'une prise en charge en cas de dommages causés involontairement à vos clients, locaux ou équipements. Si vous utilisez un véhicule dans le cadre professionnel, vous devez également souscrire une assurance RCP.

Lorsque vous choisissez une assurance responsabilité civile professionnelle, il est important de vérifier les garanties pour vous assurer qu'elles répondent bien à vos besoins spécifiques. Les risques encourus par un courtier en assurance ne sont pas les mêmes que ceux d'un professionnel du bâtiment. C'est pourquoi la plupart des assureurs proposent des contrats RC Pro adaptés à chaque métier.

Avant de souscrire un contrat, il est crucial de vérifier les limitations et les exclusions de garantie.. Les plafonds et les franchises sont aussi des éléments importants à prendre en compte lors du choix de votre contrat rc pro.

Les garanties rc pro peuvent être complétées par des options supplémentaires en fonction de votre budget.

Les garanties optionnelles

Il est primordial de bien choisir les options qui correspondent à votre secteur et à votre situation spécifique lors de la souscription de votre RC Pro. Il est possible que ces options n'ajoutent qu'un faible coût supplémentaire au montant initial, mais elles peuvent être très utiles pour compléter votre couverture.

Les garanties de base les plus fréquentes incluent :

- la responsabilité civile exploitation : elle couvre votre entreprise en cas de dommages causées dans le cadre de votre activité ;

- la protection juridique : elle offre des conseils juridiques sur une question spécifique ou qui permet de trouver une solution à l'amiable dans le cadre d'un litige avec un tiers ;

- la perte financière : elle indemnise financièrement votre entreprise en cas de perte de revenus due à la suspension de votre activité à la suite d'un sinistre.

- l'assurance local professionnel : elle couvre les incendies, les dégats des eaux, les actes de vandalisme, les vols ;

- la garantie cyber risques : elle couvre l'entreprise pour tous les risques liés à l'informatique ;

- etc.

Les exclusions de garantie

Il existe des situations pour lesquelles votre assurance RCP ne peut pas fournir une couverture. Ces cas d'exclusion sont généralement communs à la plupart des compagnies d'assurances et comprennent notamment :

- la faute intentionnelle,

- les actes illégaux tels que la concurrence déloyale ou la contrefaçon,

- les amendes pénales ou les pénalités,

- les risques déjà couverts par d'autres contrats d'assurance,

- le défaut de conseil,

- la mauvaise exécution d'une mission par un salarié non qualifié.

Quel est le prix d'une RC Pro ?

Le prix de l'assurance responsabilité civile professionnelle peut varier considérablement, allant de quelques centaines à plusieurs milliers d'euros annuels. Cette différence de montant de la prime s'explique par de nombreux facteurs.

- la taille de l'entreprise : le nombre de salariés d'une entreprise est un critère important dans la tarification de la responsabilité civile professionnelle. En effet, plus l'effectif est important, plus le risque d'incident est élevé. Ainsi, le coût de la responsabilité civile professionnelle peut varier en fonction de la taille de l'entreprise, allant de quelques centaines à plusieurs milliers d'euros par an ;

- le secteur d'activité : plus les risques liés à l'activité professionnelle seront élevés, plus le montant de la cotisation augmente ;

- le statut juridique de l'entreprise : en fonction de la structure juridique de l'entreprise, le coût de la responsabilité civile professionnelle peut varier. Les statuts juridiques tels que SARL, SAS, EIRL, EURL, ou encore la micro-entreprise peuvent avoir un impact sur le montant de la prime d'assurance. Par exemple, un auto-entrepreneur peut bénéficier d'un tarif plus abordable que les autres formes sociales avec des activités plus développées ;

- le chiffre d'affaires : le niveau de chiffre d'affaires de votre entreprise est un facteur important pour déterminer le coût de votre assurance responsabilité civile professionnelle. En effet, les compagnies d'assurance considèrent que plus le chiffre d'affaires est élevé, plus le risque encouru est important, étant donné les sommes en jeu. Par conséquent, le coût de la prime peut être significativement plus élevé pour une entreprise ayant un chiffre d'affaires important, même si elle est petite en taille.

- la prise en charge : Les contrats d'assurance responsabilité civile professionnelle sont personnalisés et s'ajustent aux spécificités de votre entreprise. Ainsi, le nombre et l'étendue des garanties proposées auront un impact sur le coût de votre assurance.

La RCP pour les auto-entrepreneurs

En tant qu'auto-entrepreneur, vous assumez la responsabilité de tout préjudice matériel ou corporel causé à un tiers dans le cadre de votre activité. Il est alors recommandé pour un auto-entrepreneur de choisir une formule d'assurance adaptée à ses besoins, même sans obligations légales.

L'auto-entreprise à responsabilité limitée

Grâce à un nouveau régime, il est désormais possible d'éviter de mettre en péril son patrimoine personnel. Le régime de l'auto-entreprise à responsabilité limitée (AERL) offre les mêmes avantages que l'auto-entrepreneuriat, tout en limitant les risques financiers aux seuls biens professionnels. En cas de difficultés, seuls ces biens peuvent être saisis, aucune dépense personnelle ne pouvant être engagée.

L'attestation RC Pro

L'attestation de RC Pro est la preuve que vous bénéficiez d'une assurance. Cette attestation est souvent exigée par les clients, les fournisseurs et les autorités publiques afin de s'assurer que le professionnel est correctement couvert en cas de préjudice causé à des tiers.

Pour être valide, l'attestation de responsabilité civile professionnelle doit contenir certaines informations obligatoires :

- le nom et l'adresse de l'assuré,

- la période de garantie couverte,

- le montant de la garantie souscrite,

- le nom et l'adresse de l'assureur.

Lorsque vous demandez certaines autorisations administratives ou professionnelles, il est souvent nécessaire de présenter une attestation de responsabilité civile professionnelle.

Dans le cadre d'un sinistre, un tiers peut demander votre attestation pour vérifier que vous êtes est bien couvert. Il est donc primordial de s'assurer que l'attestation est à jour et facilement accessible en cas de besoin.

L'attestation de responsabilité civile professionnelle ne se substitue pas au contrat d'assurance. Elle n'a aucune valeur contractuelle et ne garantit pas le versement d'indemnités en cas de sinistre. Son rôle est simplement de prouver l'existence d'un contrat d'assurance en cours de validité.

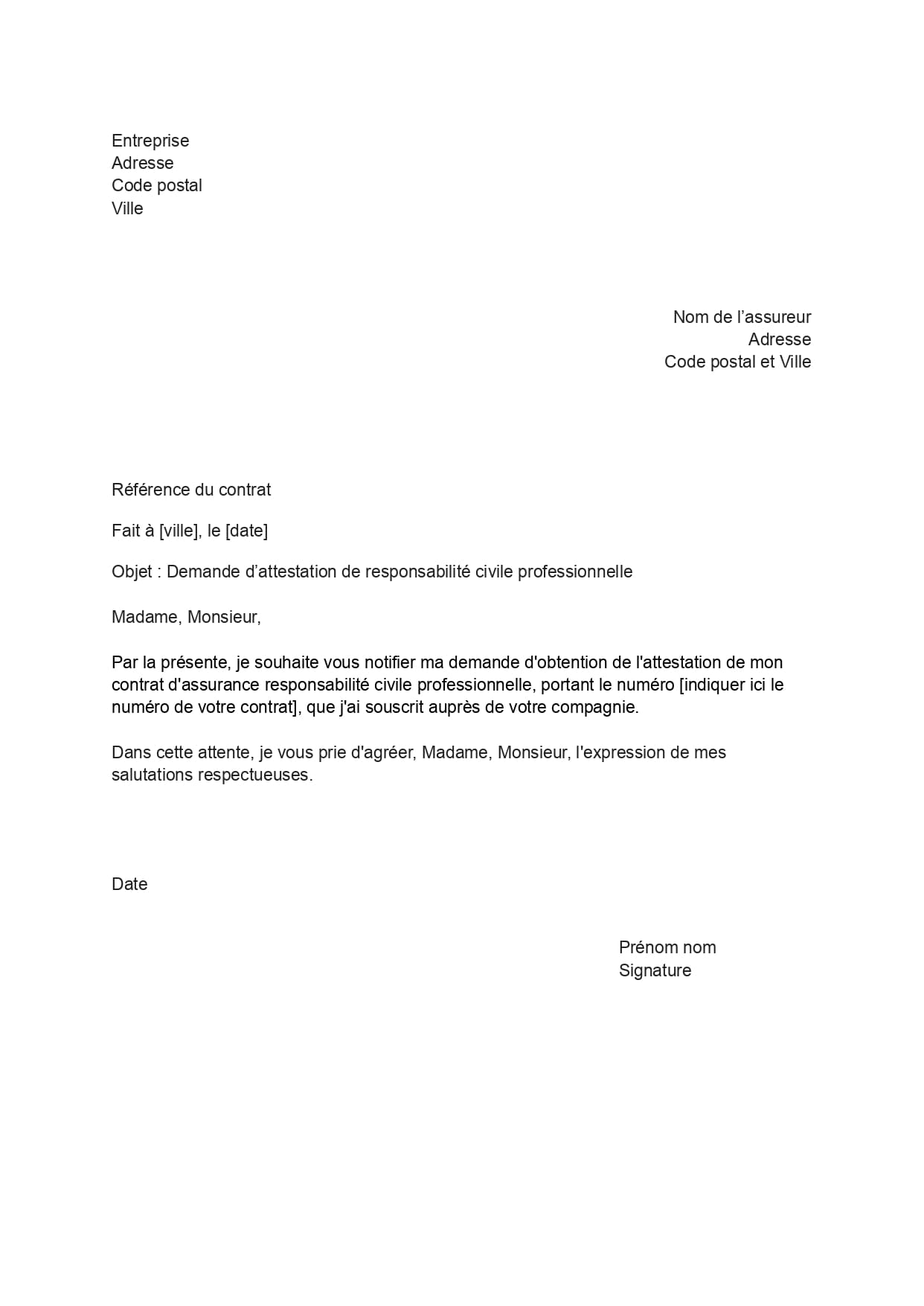

Modèle de demande d'attestation de RC Pro

La résiliation d'une RC Pro

Les contrats d'assurance professionnelle sont généralement conclus pour une durée d'un an avec une reconduction tacite annuelle.

À la fin de la première année d'assurance, si aucune des parties n'a résilié le contrat, il est automatiquement reconduit pour une année supplémentaire. Il incombe alors à l'assuré de tenir l'assureur informé de toute évolution de sa situation.

Cette mise à jour permet de modifier les conditions du contrat afin de garantir une protection adaptée à la situation de l'assuré. En cas de changement important des termes du contrat, tels que le montant de la garantie ou la prime, une nouvelle attestation d'assurance doit être délivrée à l'assuré.

La résiliation par l'assuré

Il existe deux motifs valables permettant à un assuré de rompre son contrat d'assurance RC Pro hors échéance annuelle :

- la modification du contrat : si la compagnie d'assurance apporte des modifications au contrat d'assurance, l'assuré dispose d'un délai pendant lequel il peut refuser ces modifications. Si l'assuré refuse les modifications, la compagnie peut choisir de maintenir le contrat avec les anciennes conditions ou de le résilier. Dans ce cas, la compagnie informe l'assuré qu'après une période de 30 jours, il ne sera plus couvert.

- la cessation d'activité : L'article L113-16 du Code des assurances prévoit que l'assuré peut demander la résiliation de son contrat d'assurance professionnelle en cas de cessation d'activité. En effet, si le professionnel n'exerce plus l'activité pour laquelle il avait souscrit l'assurance, il n'a plus besoin d'être couvert pour celle-ci. Pour ce faire, l'entrepreneur doit fournir à sa compagnie d'assurance un extrait Kbis attestant de la cessation d'activité.

La résiliation par l'assureur

La législation en matière de responsabilité civile professionnelle prévoit des règles précises concernant les motifs de résiliation de la part de la compagnie d'assurances. Les situations qui peuvent donner lieu à une résiliation sont les suivantes :

- l'aggravation du risque : si l'entreprise évolue et s'expose à un niveau de risque plus élevé, l'assureur peut décider de ne pas continuer à la couvrir. Dans cette situation, l'assureur est tenu de notifier cette décision à l'assuré et de respecter un préavis de 30 jours avant de mettre fin au contrat. Ce délai donne à l'assuré la possibilité de trouver une nouvelle assurance pour continuer à être couvert.

- un sinistre : si les conditions générales de votre contrat le prévoient, votre assureur peut décider de résilier votre contrat d'assurance responsabilité civile professionnelle en cas de sinistre. Cette résiliation doit vous être notifiée dans un délai de 30 jours. Il est important de savoir que si l'assureur ne notifie pas sa décision dans ce délai, il ne pourra plus se prévaloir de ce sinistre pour résilier le contrat.

- un non-paiement : en cas de non-paiement de la prime d'assurance, l'assureur a le droit de suspendre vos garanties. Si vous ne régularisez pas votre situation dans les 30 jours, le contrat pourra être résilié définitivement. Les sinistres survenus pendant la période de suspension ne seront pas couverts et ne donneront lieu à aucune indemnisation, même si vous payez ultérieurement la prime due.

- une déclaration inexacte ou une omission : lors de la souscription d'un contrat d'assurance, l'assuré doit fournir des informations précises et complètes à l'assureur. Ces informations, signées par l'assuré, engagent sa responsabilité vis-à-vis de l'assureur.

FAQ Assurance Responsabilité civile professionnelle

Comment avoir une RC Pro ?

Pour trouver une assurance responsabilité civile professionnelle, vous avez plusieurs options. Vous pouvez souscrire en ligne via l'espace client de votre assureur ou utiliser notre comparateur d'assurance. Une autre possibilité est de vous rendre chez un agent général d'assurance d'une compagnie de votre choix ou de consulter un courtier en assurance.

Quelle est la différence entre la garantie décennale et la responsabilité civile professionnelle ?

La garantie décennale couvre les dommages constatés dans la réalisation de l'ouvrage, tandis que la RC Pro s'active en cas de dommages liés aux activités professionnelles plus généralement.

Comment engager la responsabilité civile professionnelle ?

La RC Pro peut être invoquée par la victime si elle est en mesure de prouver l'existence d'un préjudice causé par un fait juridique. Il est impératif qu'il y ait un lien de causalité entre ces deux éléments.

Dernière mise à jour : le 13/12/2024

- Comment assurer un tracteur et des engins agricole ?

- Assurance Taxi Moto : Comparateur et Devis

- Assurance moto professionnelle : Comparateur & Devis

- Qu'est-ce que l'assurance cyber risques ?

- Loi Madelin : quelle mutuelle santé pour les TNS ?

- Contrats de retraite Madelin : Fonctionnement et avantages

- Assurer sa perte d'exploitation

- Garantie de parfait achèvement : couverture après travaux

- Quelles assurances pour une maison en construction ?

- Assurance constructeur non réalisateur : comment ça marche ?

- Assurance auto professionnelle pour véhicules de société

- Assurance flotte auto pour professionnels

- Quels travaux sont couverts par la garantie décennale ?

- Quel prix pour une assurance décennale ?

- Assurance décennale maître d'œuvre : tout savoir

- Assurance décennale : résilié par votre assureur ?

- Garantie décennale toiture : qu'est-ce que ça couvre ?

- Assurance Multirisque Professionnelle

- L'assurance décennale : une garantie pour les constructeurs

- Assurance pisciniste : rc pro et garantie décennale

- assurance agence immobiliere

- Garantie financière immobilier : Comment ça fonctionne ?

- Pourquoi souscrire une RCP immobilier ?

- assurance ad valorem

- assurance utilitaire

- assurance trc

- Assurance télétravail : quid de l'assurance habitation

- contrat prévoyance

- retraite complémentaire des salariés

- retraite complémentaire

- rcms

- RC Exploitation : Avantages pour les entreprises

- L'Assurance protection juridique professionnelle

- prevoyance tns

- prévoyance entreprise

- assurance pret professionnel

- Assurance Poids Lourd et Camions

- Assurance Matériel Professionnel

- Assurance local commercial : quelles garanties choisir ?

- Assurance Homme Clé : Fonctionnement et Protection

- Garantie biennale : quels sont les éléments couverts ?

- Epargne salariale : des avantages pour les salariés

- Assurance drone professionnel : RC et Dommages inclus

- Assurance Dommage Ouvrage : Obligatoire et Préventive !

- assurance déplacement professionnel

- bris de machine

- Mutuelle entreprise obligatoire : que faut-il savoir ?